從增值稅角度談靈活用工之于企業的用途和意義

2024-06-27一、增值稅概念和特征

(1)概念:增值稅是以商品和勞務在流轉過程中產生的增值額作為征稅對象而征收的一種流轉稅。按照我國增值稅法的規定,增值稅是對在我國境內銷售貨物或者加工、修理修配勞務,銷售服務、無形資產、不動產以及進口貨物的單位和個人,就其銷售貨物、勞務、服務、無形資產、不動產的增值額和貨物進口金額為計稅依據而課征的一種流轉稅。(2)優點:增值稅的優點是可以有效地防止商品在流轉過程中的重復征稅問題。

(3)特性: a.價外稅

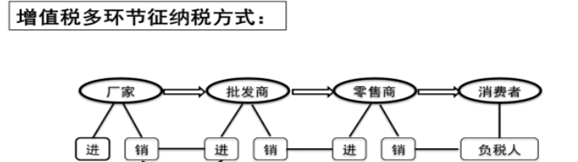

b.多環節、鏈條式納稅

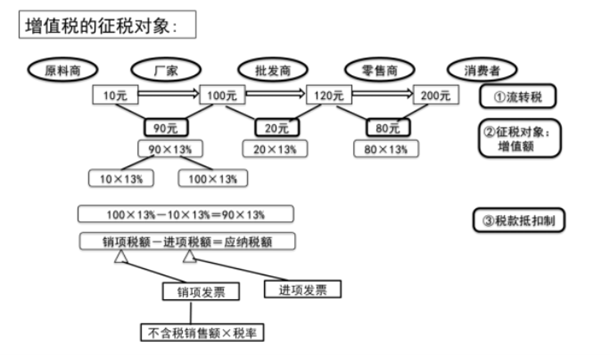

c.對增值額納稅、實行抵扣制

d.中央地方共享稅

二、增值稅的原理和計算方法

原理:(一)以全部銷售額為計稅依據,但只對其中新增價值征稅。

(二)實行稅款抵扣制度,對以前環節已納稅款予以扣除。

(三)稅款隨著貨物的銷售或勞務逐環節轉移,最終消費者是全部稅款的承擔者,但政府并不直接向消費者征稅,而是在生產經營的各個環節分段征收。

計稅方法

(一)直接計算法

應納增值稅額=增值額*稅率

[舉例1]某公司開票稅率為13%,進貨價10萬元,銷售價30萬元,

交稅(30-10)*13%=2.6萬元

(二)間接計算法

應納增值稅額=銷項稅額-進項稅額

[舉例2]進貨價10萬元,進項稅額1.3萬元,共支付11.3萬元;

銷售價30萬元,銷項稅額3.9萬元,共收到33.9萬元;

交稅3.9-1.3=2.6萬元。

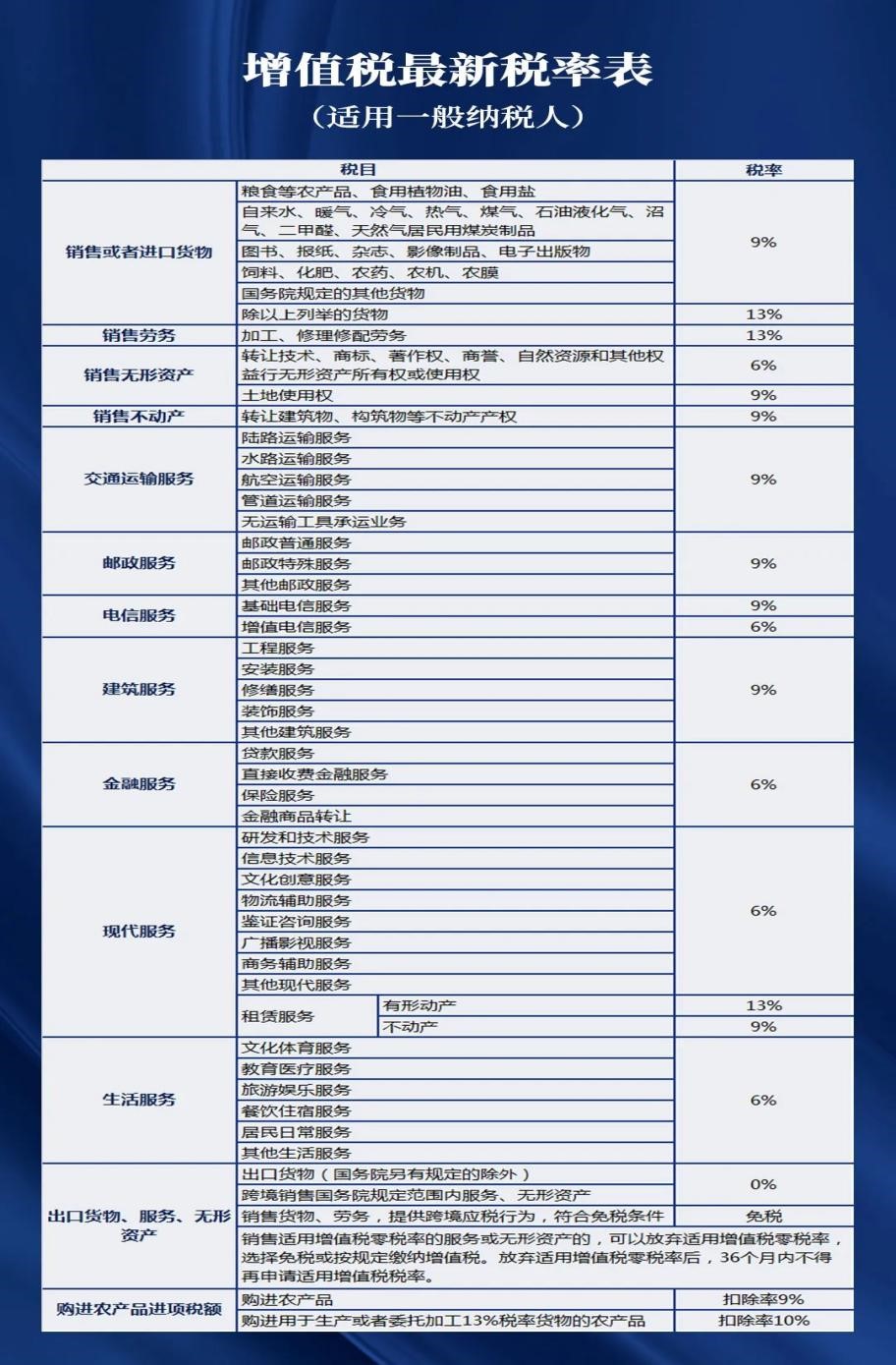

三、一般納稅人適用增值稅稅率

1.對于一般納稅人而言,銷售或者進口貨物(除特定貨物外),提供加工、修理、修配勞務,增值稅稅率是13%;2.銷售糧食、食用植物油、自來水、暖氣、冷氣、熱水、煤氣、石油液化氣、天然氣、沼氣、居民用煤炭制品、圖書、報紙、雜志、飼料、化肥、農藥、農機、農膜、農業產品、以及國務院規定的其他貨物,增值稅稅率是9%;

3.另外,納稅人提供交通運輸服務、郵政服務、基礎電信服務、建筑服務,增值稅稅率也是9%;

4.納稅人提供金融服務、現代服務、生活服務,增值稅稅率是6%。

總結:綜上所述,可以看出,企業在實際經營過程中涉及到以及需要繳納的增值稅情況和比例很多很多,如果企業所開具出去是銷項發票比較多,而進項發票少,那么企業所需要繳納的增值稅就會增多,而采用靈活用工模式,企業不僅能夠合法合規取得相應增值稅發票,認證抵扣,降低企業增值稅稅負,同時,企業跟個人雙方由傳統勞動關系,轉變為合作關系,企業無需給個人繳納社保,有效降低企業用工成本,助力企業降本增效。

立即掃碼 | 微信咨詢