靈活用工平臺節稅案例

2023-09-06

不管是什么行業的企業每到要繳納稅的時候都會感到很頭疼壓力大。

因為要繳納的稅太多了,什么增值稅、企業所得稅、附加稅、分紅稅等 ,一年的利潤交完稅都剩不了多少。

一些缺乏或者無法取得進項票的公司企業更是感到壓力大,可是不管稅收壓力有多大也必須按時繳稅。

如果想把稅負降低,需要通過一些專業的操作手法完成。

就目前看來,最合適的稅務籌劃方法為“靈活用工平臺”。

企業通過“靈活用工平臺”,處理稅收問題,規避企業所得稅、個人所得、增值稅等稅收風險。

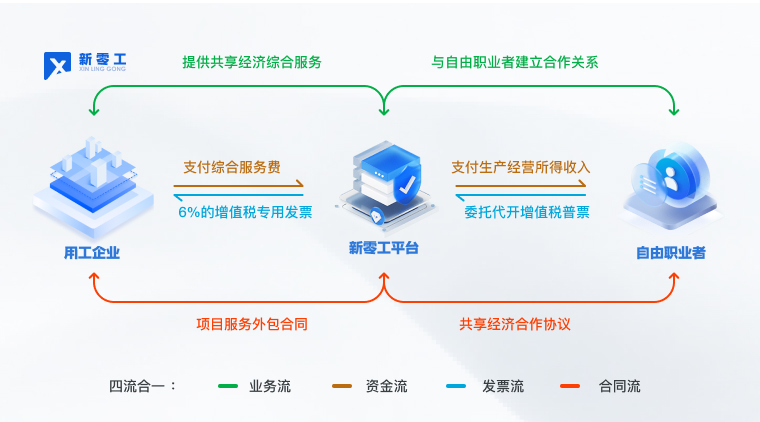

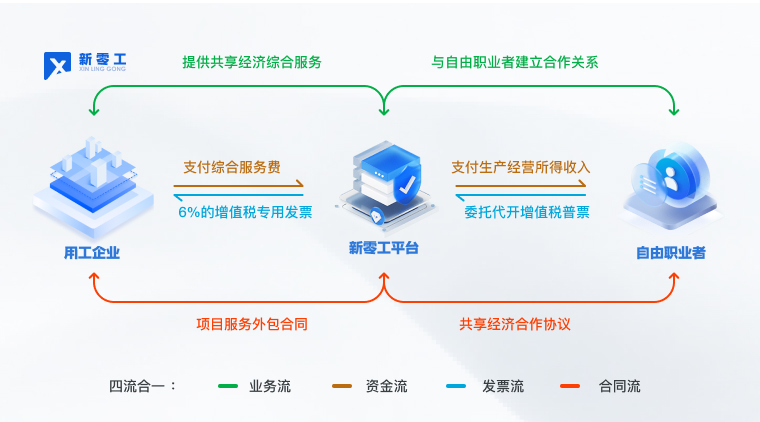

“靈活用工”是企業的一種新的用工模式,企業和個人之間是合作關系,而不是雇傭關系,企業無須給個人繳納社保,無須承擔個稅。

企業將項目轉包給靈活用工平臺,靈活用工平臺再將項目轉包給個人,并且為個人辦理個體工商營業執照。

項目完成企業支付傭金和服務費給平臺,平臺給個人支付傭金,并給企業提供增值稅專票,個人提供普票給平臺。

以支付行業為例

某支付平臺招聘POS推廣人員100人,平均月稅后薪資1萬元,月總薪資100萬元。

未使用靈活用工平臺的情況下

支付平臺發放薪資為:100萬元+(100萬元*25%)=125萬元

平臺需要額外支出25萬元

風險點:平臺通過公對私進行結算,以不合規方式業務往來,反應在企業公賬上,這會造成企業的安全隱患。

同時,這些推廣人員難以提供合規票據,企業無法獲得增值稅進項抵扣,支出的費用無法列支。

使用靈活用工平臺:

支付平臺通過靈活用工結算平臺,下發薪資100萬,支付8%服務費。

實際支出費用:108萬-增值稅抵扣=101.89萬

費用支出從125萬減至101.89萬,直接為支付平臺節省18.4%,而且取得科技公司開具的6%增值稅專用發票完成進項抵扣,還可列入支出成本。

1、缺少成本發票導致企業利潤虛高面臨更多稅務風險

2、企業所得稅稅負重,企業利潤大幅度減少,競爭力逐步下降

3、個人所得稅過高稅后報酬遠遠低于付出勞動

4、企業分紅顧慮利潤分紅需繳納20%的個人所得稅

目前靈活用工平臺解決企業成本問題的根本思路是將原來的勞動關系轉變為與靈活就業人員的合作關系。

從個稅類型上,從原來的工資薪金,勞務所得轉變為個人經營所得,并由此通過平臺代征資格為個人經營者完稅。

通過這個底層邏輯可以明白,最終稅局判定整個操作是否合規,還是會從這個流程是否嚴格按照協議流、資金流、工作流及發票流的“四流合一”來判定的。

如果整個操作都能做到按照這四個流程并有據可查,那操作就是合法合規,也經得起稅局稽查。

好的靈活用工平臺一方面可以解決企業和靈活就業人員發生費用的往來。

比如居間服務、勞務合作、任務承攬及兼職零工等真實業務發生的場景下需要支付費用給個人,但企業無法取得成本票而造成的利潤虛高;

另一方面,在目前人力成本逐年增高的市場環境下,企業可以將自身一些非核心崗位及事務通過靈活用工平臺進行任務外包,合法合規的降低企業成本。

提高個人到手收入。

對靈活就業兼職者來說,除本職工作外,兼職做副業所得收入因為自己沒有注冊公司而無法開具發票,需要到稅局代開,需承擔至少20%的勞務票稅費,并且來年要和自己本職工作的工資薪金合并核算清繳補稅。

而這種屬于靈活就業個人經營所得的收入,現在可以通過靈活用工平臺將承攬的任務完成后,由平臺按照個人經營所得核定稅率0.575%來代為申報個稅,獲得完稅證明,來年也不用再和工資薪金匯算清繳。

綜上所述,如果您身邊有朋友想應用靈活用工但又不知道這個平臺是否合規合法 ,可以從平臺是否有委托代征資質以及所有流程是否“四流合一”來區分。

最后建議大家在選擇薪稅優化時,不要一味只關注稅點或費用,要知道之所以找平臺,為的是解決企業的合法合規降成本的問題,降成本是目的,合法合規才是關鍵。

【靈活用工平臺節稅案例】出自新零工靈活用工平臺,轉載請注明出處,感謝!

因為要繳納的稅太多了,什么增值稅、企業所得稅、附加稅、分紅稅等 ,一年的利潤交完稅都剩不了多少。

一些缺乏或者無法取得進項票的公司企業更是感到壓力大,可是不管稅收壓力有多大也必須按時繳稅。

那么,企業如何合理合法的節稅?

如果想把稅負降低,需要通過一些專業的操作手法完成。

就目前看來,最合適的稅務籌劃方法為“靈活用工平臺”。

企業通過“靈活用工平臺”,處理稅收問題,規避企業所得稅、個人所得、增值稅等稅收風險。

“靈活用工”是企業的一種新的用工模式,企業和個人之間是合作關系,而不是雇傭關系,企業無須給個人繳納社保,無須承擔個稅。

企業將項目轉包給靈活用工平臺,靈活用工平臺再將項目轉包給個人,并且為個人辦理個體工商營業執照。

項目完成企業支付傭金和服務費給平臺,平臺給個人支付傭金,并給企業提供增值稅專票,個人提供普票給平臺。

以支付行業為例

某支付平臺招聘POS推廣人員100人,平均月稅后薪資1萬元,月總薪資100萬元。

未使用靈活用工平臺的情況下

支付平臺發放薪資為:100萬元+(100萬元*25%)=125萬元

平臺需要額外支出25萬元

風險點:平臺通過公對私進行結算,以不合規方式業務往來,反應在企業公賬上,這會造成企業的安全隱患。

同時,這些推廣人員難以提供合規票據,企業無法獲得增值稅進項抵扣,支出的費用無法列支。

使用靈活用工平臺:

支付平臺通過靈活用工結算平臺,下發薪資100萬,支付8%服務費。

實際支出費用:108萬-增值稅抵扣=101.89萬

費用支出從125萬減至101.89萬,直接為支付平臺節省18.4%,而且取得科技公司開具的6%增值稅專用發票完成進項抵扣,還可列入支出成本。

那么,哪些情況的企業需要“稅務籌劃服務”?

目前靈活用工平臺解決企業成本問題的根本思路是將原來的勞動關系轉變為與靈活就業人員的合作關系。

從個稅類型上,從原來的工資薪金,勞務所得轉變為個人經營所得,并由此通過平臺代征資格為個人經營者完稅。

通過這個底層邏輯可以明白,最終稅局判定整個操作是否合規,還是會從這個流程是否嚴格按照協議流、資金流、工作流及發票流的“四流合一”來判定的。

如果整個操作都能做到按照這四個流程并有據可查,那操作就是合法合規,也經得起稅局稽查。

企業合法合規降低成本

【靈活用工平臺節稅案例】出自新零工靈活用工平臺,轉載請注明出處,感謝!

上一篇:哪些企業需要靈活用工?

立即掃碼 | 微信咨詢